- Определение

- Что положено при покупке имущества

- Ограничения по суммам

- Кто может рассчитывать

- Для неработающих

- Предприниматели и возвраты

- Материнский капитал и НДФЛ

- У кого оформить

- Краткое руководство - просим НДФЛ назад в налоговой

- Через работодателя

- Давность обращений

- Основные бумаги для возврата

- За всю сумму

- При ипотеке

- Для тех, у кого есть семьи

- Время ожидания

- Заключение

Налоговый вычет при покупке дома - это реальность или сказка? Ответ на подобный вопрос мы постараемся отыскать ниже. Не все граждане знают, как справиться с подобной задачей. И поэтому при определенных обстоятельствах с вычетами налогового типа могут возникнуть серьезные затруднения. Если же разобраться в соответствующей теме досконально, можно добиться желаемого результата в кратчайшие сроки.

Определение

Налоговый вычет при покупке дома в России интересует многих граждан. Но что это такое?

Вам будет интересно:Транспортный налог. Налог на роскошь: список автомобилей, пример расчета

Вам будет интересно:Транспортный налог. Налог на роскошь: список автомобилей, пример расчета

Налоговый вычет - это процедура возврата денег за совершенные сделки за счет подоходного налога. Воспользоваться подобным правом могут отдельные категории граждан.

Что положено при покупке имущества

Возврат налога при покупке дома на территории Российской Федерации возможен или нет? Для того чтобы дать максимально точный ответ на подобный вопрос, человеку необходимо хорошо изучить законодательную базу.

Вам будет интересно:Транспортный налог для инвалидов: какие льготы предусмотрены в 2018 году

Вам будет интересно:Транспортный налог для инвалидов: какие льготы предусмотрены в 2018 году

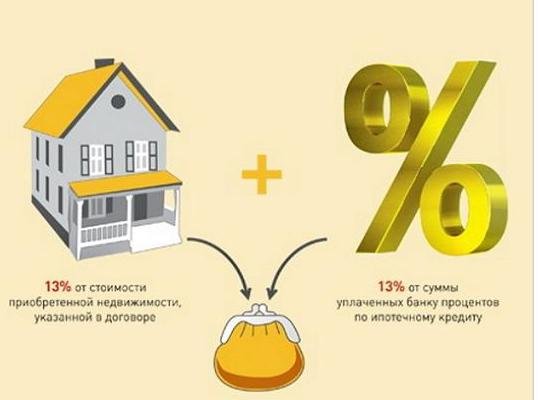

Вычет налогового типа за приобретение имущества положен. Более того, он может быть разным. А именно:

- основным;

- ипотечным.

Второй вариант положен за оформление недвижимости по ипотеке. Точнее, за проценты переплаты по кредиту. Основной имущественный вычет предлагается непосредственно за покупку собственности недвижимого типа.

Ограничения по суммам

Налог при покупке дома можно вернуть. Делается это точно так же, как и в случае с оформлением возврата НДФЛ за покупку квартиры. За земельный участок деньги тоже можно возместить в виде имущественного вычета.

Как правило, основной причиной отказа в оформлении возврата является исчерпание всех установленных лимитов возврата того или иного типа. Это законное явление.

В виде имущественного основного возврата НДФЛ можно возместить себе не более 260 000 рублей. Если же хочется оформить возврат ипотечного типа, то рассчитывать можно еще на 390 000 рублей.

На сегодняшний день размер налогового вычета составляет 13 % от суммы, указанной в договоре купли-продажи или ипотеки. При этом важно помнить, что возместить денег больше, чем налогоплательщик перевел в государственную казну за тот или иной налоговый период, не получится. Это попросту не предусмотрено законами Российской Федерации.

Кто может рассчитывать

Вам будет интересно:Льготы по транспортному налогу: список транспортных средств, льготы их владельцам

Вам будет интересно:Льготы по транспортному налогу: список транспортных средств, льготы их владельцам

Кому положены налоговые вычеты при покупке дома? Дать точный и однозначный ответ на подобного рода вопрос не составляет никакого труда. Гражданин сможет в кратчайшие сроки разобраться, когда он имеет право на возврат подоходного налога за недвижимость.

В Налоговом кодексе можно увидеть информацию о том, кому положены налоговые вычеты при покупке дома. Для того чтобы иметь соответствующие полномочия, потребуется:

- иметь гражданство РФ;

- осуществить покупку имущества на свое имя и за свои деньги;

- иметь официальное место трудоустройства;

- перечислять денежные средства в виде подоходного налога в размере 13 %.

Соответственно, ничего трудного или непонятного в этом нет. Иностранцы на вычеты претендовать не смогут. Такое возможно лишь тогда, когда у человека двойное гражданство. Одно из них должно быть РФ.

Для неработающих

Налоговый вычет при покупке дома запросить и оформить не так трудно, как может показаться на первый взгляд. Соответствующая операция предусматривает значительную бумажную волокиту. И поэтому затруднения во время подготовки к ней возникают.

Только сначала рекомендуется прояснить все нюансы процедуры. Возврат НДФЛ, если верить указанной выше информации, положен только официально работающим гражданам. На самом деле ситуация обстоит иначе.

Дело все в том, что неработающие граждане и пенсионеры могут тоже запросить налоговый вычет при покупке дома. Но с некими оговорками.

В подобных случаях происходит так называемый перенос НДФЛ на 3 года назад. Если человек работал, но затем уволился и купил дом, он может потребовать вычет с учетом налогов за последние три года. Это не самое распространенное, но имеющее место на практике явление.

Предприниматели и возвраты

Налоговый вычет при покупке дома неработающему положен далеко не всегда. Если человек не платит НДФЛ более трех лет, рассчитывать на возмещение налогов нельзя. Такой шанс не предусматривается законодательством РФ.

Вам будет интересно:ИНН: расшифровка аббревиатуры, получение, функции

Вам будет интересно:ИНН: расшифровка аббревиатуры, получение, функции

Многие интересуются, могут ли предприниматели оформлять налоговые вычеты. Имущественные в том числе. Однозначно ответить не получится при всем желании.

Если ИП платит налоги в государственную казну в размере 13 % от дохода, право на налоговый вычет при покупке дома или другой недвижимости сохраняется. В противном случае об изучаемом полномочии можно забыть.

Отсюда следует простейший вывод - предприниматели на ОСНО могут рассчитывать на возмещение НДФЛ. ИП со специальными режимами налогообложения подобных полномочий лишены.

Материнский капитал и НДФЛ

Как вернуть налоговый вычет за покупку дома? Существуют различные варианты развития событий. Информацию об этом представим позже.

Сначала постараемся изучить все существующие спорные моменты, связанные с возвратом подоходного налога. Например, как быть, если человек вложил в покупку жилья материнский капитал.

Отдельные граждане полагают, что в таком случае право на вычет упраздняется. Это неверное утверждение. Претендовать на возврат налогов все равно можно. Просто налоговая база в сложившихся обстоятельствах будет рассчитываться иначе. Как?

При подсчете размера вычета придется отнять от стоимости дома сумму, вложенную в виде маткапитала или иной другой формы государственной помощи. От полученной цифры после этого считают 13 % - это и есть размер возвращаемого налога. Если сумма больше 260 и 390 тысяч соответственно, вернуть ее в полной мере не получится. Придется довольствоваться предельными установленными лимитами.

У кого оформить

Возврат налога при покупке дома - распространенная практика. Проводится подобная операция точно так же, как и в случае возмещения подоходного налога за обычную квартиру. И поэтому представленные далее инструкции можно считать универсальными. Они идеально подойдут для возврата НДФЛ в виде имущественного вычета при любых обстоятельствах.

Где можно запросить соответствующие средства? Все зависит от конкретного гражданина. Сегодня подобная услуга может быть оказана в:

- ФНС;

- многофункциональном центре.

С некоторых пор оформить имущественный вычет можно у своего работодателя. Это не самый распространенный и наименее популярный метод. Тем не менее знать о нем нужно. Если человек долго работает в одной компании и не планирует увольняться, такой способ получения вычета может пригодиться ему.

Краткое руководство - просим НДФЛ назад в налоговой

Налоговый вычет при покупке садового дома возмещается не всегда. Это возможно, если недвижимость имеет статус жилого объекта. В противном случае об изучаемой операции можно забыть.

Как оформить налоговый вычет имущественного типа в России? Рекомендуется действовать следующим образом:

- Подготовить ряд документов, предусматриваемый законом. Возможные пакеты справок будут представлены вниманию ниже.

- Заполнить стандартную форму заявления на предоставление вычета.

- Обратиться в местный уполномоченный орган с ходатайством и заранее подготовленными документами.

- Отдать прошение на рассмотрение.

На подобном этапе можно закончить активные действия. Теперь гражданин должен ждать ответ от налоговых органов. Если все сделано верно, налоговый вычет при покупке дома будет выплачен в установленных размерах. В противном случае придется либо смириться с отказом, либо исправить свои ошибки и попытаться получить деньги вновь.

Через работодателя

Как уже было подчеркнуто ранее, человек может запросить налоговый вычет имущественного типа у своего работодателя. Подобный шаг встречается на практике редко, несмотря на то что он не предусматривает значительной бумажной волокиты.

При оформлении налогового возврата по месту трудоустройства зарплату заявителя перестанут облагать НДФЛ на ту или иную сумму. Фактически, человек будет получать вычет в виде полной зарплаты на работе. Многие предпочитают оформлять возврат подоходного налога сразу в виде полной суммы оного.

Если представить себе операцию кратко, то действовать придется так:

- Подготовить ряд справок, необходимых для продолжения операции.

- Написать заявление на освобождение зарплаты от НДФЛ ввиду оформления имущественного вычета.

- Отдать документацию работодателю.

Вот и все. Что дальше? Нужно просто ждать. Работодатель самостоятельно проведет все необходимые операции, проверит документы заявителя, а затем оформит ему имущественный вычет. Как правило, подобные действия отнимают намного меньше времени, нежели обращение в ФНС или МФЦ напрямую.

Давность обращений

Но это еще далеко не все особенности изучаемых операций. Дело все в том, что налоговый вычет при покупке дома (загородного жилого или в пределах городской местности - это неважно) имеет так называемую давность обращений. Сколько она составляет?

Всего три года. Гражданин может в течение данного периода оформить вычет за расходы, совершенные для покупки жилья. Кроме того, допускается оформление возврата НДФЛ сразу за прошлые 36 месяцев. Подобный вариант идеален при запросе имущественного вычета или подоходного налога за обучение.

Основные бумаги для возврата

Вам будет интересно:Как получить налоговый вычет по ипотеке?

Вам будет интересно:Как получить налоговый вычет по ипотеке?

Документы на налоговый вычет за покупку дома необходимо готовить заранее. В противном случае у заявителя возникнут серьезные проблемы, вплоть до полного отказа в оформлении возврата НДФЛ. К бумажной волоките нужно отнестись с предельным вниманием.

Налоговый вычет при покупке дачного дома, имеющего статус жилого, может быть предоставлен, если гражданин возьмет в уполномоченные органы:

- заявление установленной формы;

- справки о своих доходах (обычно требуется форма 2-НДФЛ);

- гражданский паспорт;

- налоговую декларацию за тот или иной период времени;

- выписки, указывающие на оплату недвижимости;

- справки о правах собственности на имущество.

Как правило, проблем с этим пакетом бумаг не бывает. Форма 2-НДФЛ берется по месту работы или оформляется предпринимателем самостоятельно.

За всю сумму

Налоговый вычет при покупке дома оформляется без особых затруднений, если человек сможет сразу сформировать необходимый ему пакет бумаг. Но что в него входит?

С обязательным перечнем разобрались. Если произошла сделка, не обремененная ипотекой, рекомендуется дополнительно подготовить:

- выписку ЕГРН;

- договор купли-продажи.

Все эти бумаги нужно приносить вместе с копиями. Желательно приложить еще и расписку о получении продавцом жилья денежных средств. Все это не будет лишним.

При ипотеке

Как получить налоговый вычет при покупке дома? Нужно помнить, что такие полномочия есть только у тех, кто приобрел жилую недвижимость. Отсутствие подобного статуса у объекта накладывает табу на возмещение подоходного налога имущественного типа.

Ранее было сказано, что человек может запросить вычет даже при ипотеке. Чтобы достигнуть желаемой цели, необходимо осуществить подготовку:

- ипотечного соглашения;

- графика погашения кредита;

- платежек, свидетельствующих о выплате денег за ипотеку;

- выписки из банка.

Этого достаточно. Подобные бумаги должны быть представлены в виде оригиналов, но и о копиях забывать не стоит.

Для тех, у кого есть семьи

Как получить налоговый вычет при покупке дома, мы выяснили. А какие документы потребуются в том или ином случае? Чтобы максимально точно ответить на подобный вопрос, нужно рассмотреть существующие жизненные обстоятельства.

Если у гражданина есть семья, ему лучше принести в ФНС такие бумаги:

- свидетельство о браке или разводе;

- брачный контракт;

- выписки о рождении или усыновлении несовершеннолетних детей.

Важно: супруги могут оформить вычет за совместно нажитое имущество, распределив его между собой. Если используется подобное решение, нужно указать в заявлении принцип возврата подоходного налога.

Время ожидания

Теперь ясно, как осуществляется возврат налога при покупке дома. Это далеко не самая быстрая операция. Чтобы ее провести, необходимо набраться терпения.

В среднем на рассмотрение одного заявления на возврат подоходного налога в России затрачивается порядка полутора месяцев. Иногда приходится ждать до 60 суток. Столько же времени уходит на проведение банковской транзакции. Эти показатели актуальны в случае обращения в уполномоченные органы за вычетом.

Если же гражданин решил возместить подоходный налог путем обращения к работодателю, ждать придется значительно меньше. На основании вышесказанного следует вывод, что при обычном возврате НДФЛ граждане ждут около 3,5-6 месяцев. В случае получения соответствующей услуги через работодателя надеяться на освобождение зарплаты от подоходного налога можно уже со следующего месяца. Быстро, но не для всех такой вариант удобен.

Заключение

Нашему вниманию были представлены актуальные данные по оформлению имущественного вычета при приобретении дома. Стоит запомнить, что средства возвращаются только за жилые объекты. В противном случае претендовать на возмещение части расходов не получится.

В ФНС могут отказать в оформлении возврата. Ответ должен прийти в письменной форме. В нем в обязательном порядке указывают причину того или иного решения. На исправление ситуации гражданину дается месяц. Если за этот период он сумеет устранить ошибки, можно не подавать повторно заявление на вычет. Во внимание будет принято старое ходатайство с новыми изменениями. В противном случае придется начинать весь процесс с самого начала.